近日,埃赫曼·康密勞(Eramet·Comilog)發布2024年年度報告,其中錳內容如下:

主要采礦活動的運營業績在2024年受到限制:

銷售了550萬噸錳礦(同比下降7%),考慮到中國高品位錳礦市場在第三季度關閉的因素(與2023年第三季度相比下降37%)

價格環境:錳礦銷售價格大幅波動,導致全年平均價格上漲。

展望2025年,市場的背景是不穩定的市場環境,尤其是中國的鋼鐵市場。到目前為止,市場普遍認為2025年錳礦價格約為4.5美元/噸度,低于 2024 年的價格。

2025年的目標側重于運營效率:

錳礦運輸量:670萬至720萬噸,FOB現金成本在2.0-2.2美元/噸度之間,與2024年相比有所提高。

對外銷售的鎳礦:2900萬噸,計劃降低開采區的品位,增加礦山的運輸成本。

碳酸鋰產量:介于10-13千噸-碳酸鋰當量(LCE)之間,在這一年中產量和質量都將逐步提高。

預計持續的增效舉措所帶來的收益將高于2024年。

錳

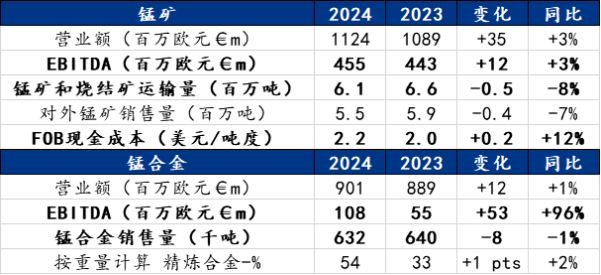

2024年,錳業務的息稅折舊攤銷前利潤(EBITDA)為5.63億歐元,同比增長13%。

對外銷售的錳礦量比去年同期下降了7%,其中第三季度比第二季度大幅下降(-20%),原因是中國市場的低迷影響了對高品位錳礦的需求,導致莫安達(Moanda)礦山在第四季度暫停生產3周,以限制市場失衡。

不過,錳礦業務的息稅折舊攤銷前利潤(EBITDA)略有增長,達到4.55億歐元(+3%),平均實際銷售價格的增長(與2023年相比增長9%)抵消了銷售量的減少,盡管低于CIF中國指數Mn44%的增幅(+15%),反映出第三季度銷售的疲軟。

錳合金業務的息稅折舊攤銷前利潤(EBITDA)大幅增至1.08億歐元(+96%),反映出投入成本的顯著下降,以及全年銷售價格的上漲。

2024年,錳的主要終端產品碳鋼的全球產量為18.83億噸,同比幾乎保持穩定(-1%)。

中國占全球鋼鐵產量的一半以上,盡管下半年與上半年相比下降了10%,但降幅有限,約為2%。北美全年產量也下降了2%,而歐洲在年末與2023年的歷史低點相比增長了1%。印度的表現依然出色,產量增長了6%。

受中國鋼鐵產量下降和礦石庫存消耗的影響,2024年錳礦消費量大幅下降(-6%),達到1960萬噸。2024年全球錳礦產量也大幅下降,為1880萬噸(-9%),反映出澳大利亞(-64%,受3月份梅根氣旋的影響)和加蓬(-11%,受第四季度莫安達停產的影響)錳礦石產量的下降,但第二季度和第三季度南非半碳酸礦石的流入(+13%)部分抵消了這一下降,南非半碳酸礦石占2024年海運量的近50%。

因此,錳的供需平衡在年底再次出現赤字。2024年第四季度,中國港口礦石庫存大幅下降,12月底達到520萬噸(9月底為590萬噸),相當于8周的消費量。

2024年錳礦價格指數(CIF中國Mn44%)平均為5.5美元/噸度,比2023年上漲15%。這一趨勢反映出4月至7月間的強勁增長,在澳大利亞一個礦山長期停產后達到9美元/噸度的峰值,但掩蓋了8月中旬以來的價格下降(2024年第四季度平均為4.1美元/噸度,即與第三季度相比下降44%),原因是市場低迷,尤其是在中國市場。

歐洲精煉合金(MC錳鐵)的價格指數與2023年相比平均略微上漲了2%,而標準合金(硅錳)的價格指數則上漲了13%,與礦石的價格指數保持一致。

活動

在加蓬,錳礦產量和運輸量同比下降了8%(2024年第四季度與2023年第四季度相比分別下降了53%和37%),2024年對外銷售量下降了7%。

夏季,中國碳鋼產量大幅下降,導致中國錳合金生產商對錳礦的采購量大幅減少,與此同時,主要產自南非的半碳酸礦石供應量突然增加。這種情況使得市場失衡,極大地影響了集團的銷售,并導致莫安達礦山在第四季度停產三周,以控制庫存和運輸。港口裝貨困難也對年底的礦石運輸和銷售產生了負面影響。

錳礦活動的FOB現金成本為2.2美元/噸度,比2023年增長12%,主要反映出銷售量的減少。值得注意的是,康密勞的FOB現金成本定義已經更新,不包括采礦稅和特許權使用費(支付給加蓬國家),這些被認為是不可控的,2024年的FOB現金成本為0.2美元/噸度(與2023年相比保持穩定)。

相反,與2023年相比,由于運費上漲,每噸海運成本上升了11%,達到1.0美元/噸度。

錳合金生產保持穩定,符合為適應市場條件而實施的“價值高于產量”的戰略。錳合金的銷售也基本穩定(-1%),與2023年相比,錳合金的組合略有改善(精煉合金占54%)。

錳合金的利潤率同比有所提高,這反映出銷售價格的增長以及還原劑成本的顯著下降,尤其是冶金焦。由于優化了錳礦石的采購(價格大幅增長時期除外),錳礦石價格上漲的影響在這一年里受到了限制。

展望

預計2025年全球碳鋼產量將保持穩定,其中中國的產量將有所下降,但世界其他地區的產量將有所增加。特別是在印度,Eramet公司在印度擁有強大的業務足跡,由于新的裝機容量、國家的基礎設施投資以及其他鋼鐵消費行業需求的持續增長,印度的產量預計將繼續大幅增長。

因此,對錳礦的需求在這一年里也應保持穩定。預計2025年上半年錳礦供應量將下降,與需求量相比將略有不足。

目前的市場共識是,2025年的平均價格約為4.5美元/噸度,上半年的價格低于下半年,這反映出錳礦價格指數與2024年相比下降了近19%(CIF中國Mn44%)。這一跌幅是根據2024年Eramet公司的平均實際銷售價格計算得出的,由于在價格高漲時高品位礦石的銷售量較低,因此跌幅仍然不太明顯。

2025年,合金的需求和供應應相對穩定。然而,新的保護主義措施(尤其是在歐洲和美國)可能會嚴重擾亂合金的流動。

莫安達(Moanda)礦的產能超過800萬噸,其產量將根據市場情況進行調整,2025年的錳礦運輸量將達到670萬噸至720萬噸。FOB現金成本預計將從2024年開始下降,介于2.0美元至2.2美元/噸度之間。

2025年,旨在維持礦山生產能力和加強運輸能力的最后一批投資估計約為1.3億歐元。這也將有助于提高運營效率。

考慮到敦刻爾克(Dunkirk)工廠的熔爐將于1月初重新啟動,合金的生產和銷售量將在年內有所增長。

總體展望

2025年,貿易緊張局勢可能會升級并拖累全球經濟增長,特別是對美國出口產品加征新的關稅。

在中國,盡管2024年工業生產和出口大幅增長,但建筑業危機依然存在,中國國內需求依然疲軟。通過廣泛的支持消費計劃來刺激內需,對維持經濟至關重要。

因此,在今年年初,集團產品的所有相關市場的需求仍然低迷,這反映在價格穩定在較低水平,等待需求的反彈,特別是來自中國的需求。

2025年的平均價格共識和匯率目前為:

錳礦石約4.5美元/噸度(CIF中國Mn44%)

LME鎳約16450美元/噸、

碳酸鋰(電池級,CIF亞洲)約10900美元/噸-LCE、

歐元/美元匯率為1.04。

預計2025年錳合金的銷售價格將下降。然而,美國和歐盟正在考慮采取的保護主義措施可能會在全球不同地區造成波動。

在印尼銷售的鎳礦的國內價格與倫敦金屬交易所(LME)掛鉤,并隨之變化。2025年,他們將繼續受益于HPM指數的較高溢價。

2025年,隨著需求的預期減少,運費也會下降。然而,紅海局勢仍存在不確定性,這可能會限制下降幅度。預計2025年能源成本將上升。

2025年的產量和現金成本目標如下表所示

在這種困難的市場環境下,集團將繼續關注其業務的生產率,預計收益至少高于2024年。

附表1:季度營業額

附表2:生產和運輸

附表3:價格和指數

伊人色综合久久天天,国产精品高清一区二区不卡片

,日欧137片内射在线视频播放,成年女人免费毛片视频永久vip,国产av无码专区亚汌a√,国产激情精品一区二区三区,好男人在线社区www,国产婷婷色一区二区三区在线,脱了护士的奶罩吃奶视频,人人爽人人爽人人片AV免费,人妻无码中文字幕,国产在线观看无遮挡无码AⅤ多人,久久久久亚洲精品无码网址蜜桃,最好看的中文视频最好的中文,欧美午夜乱理片无码视频,久久人人爽天天玩人人妻精品,国产在线国偷精品产拍

伊人色综合久久天天,国产精品高清一区二区不卡片

,日欧137片内射在线视频播放,成年女人免费毛片视频永久vip,国产av无码专区亚汌a√,国产激情精品一区二区三区,好男人在线社区www,国产婷婷色一区二区三区在线,脱了护士的奶罩吃奶视频,人人爽人人爽人人片AV免费,人妻无码中文字幕,国产在线观看无遮挡无码AⅤ多人,久久久久亚洲精品无码网址蜜桃,最好看的中文视频最好的中文,欧美午夜乱理片无码视频,久久人人爽天天玩人人妻精品,国产在线国偷精品产拍